М.М.Атнашев

(ОАО "ТНК"),

А.А.Конопляник

(Фонд развития энергетической и инвестиционной политики и проектного финансирования)

Интересы и роль государства.

Политика государства в сфере ТЭК в последние годы сводится к максимизации бюджетной выручки, собираемой в основном с нефтяных и газовых компаний в виде прямых и косвенных налогов. В результате такого подхода в середине 90-х годов под фискальным давлением государства нефтегазовые компании вынуждены были взять на Западе значительные валютные кредиты под залог будущих нефтяных поставок. Эти кредиты, например, позволили отрасли в 1997 г. заплатить более 100% налогов (с учетом погашения долгов), но резко ухудшили финансовое положение нефтяных компаний в 1998 г. (см.

[8], рис. 9,10). В ряде крупнейших компаний сложилась ситуация, когда экспортной выручки не хватало на погашение кредитных обязательств.

Идея максимизации рентных платежей в государственных бюджетных поступлениях весьма привлекательна, прежде всего, своей социальной справедливостью. Действительно, природные ресурсы каждого государства созданы без участия общества или его конкретных групп и поэтому должны принадлежать всему обществу. Однако безоглядное стремление к увеличению текущих рентных платежей (фискально-ориентированная налоговая политика) делает отечественные природные ресурсы неконкурентоспособными на мировом рынке капитала.

Государство не является обыкновенным участником инвестиционного проекта. Оно - единственный участник, для которого получение прибыли не цель, а только средство, составная часть более существенной задачи - эффективного управления общественными ресурсами на благо всех граждан. Поэтому государство не должно стремиться максимизировать свой прямой финансовый эффект (совокупную бюджетную эффективность), который к тому же рассчитывается с учетом дисконтирования, т.е. со стремлением приблизить срок получения эффекта. Необходимо комплексно оценивать результаты проекта для общества в целом, т.е. не только прямой бюджетный (фискальный), но достигаемый совокупный экономический эффект, а при необходимости - экологические, социальные, политические и другие последствия реализации проекта. Группа показателей интегральной экономической эффективности позволяет оценивать общий экономический эффект реализации проекта для экономики страны и должна поэтому стать для государства такой же основой

принятия решений, как показатели финансовой эффективности для частного инвестора.

Показатели совокупной (интегральной) экономической эффективности позволяют учитывать ряд косвенных финансовых потоков и экономических эффектов, порождаемых реализацией инвестиционного проекта. Эти эффекты связаны с перераспределением инвестиционных ресурсов в ходе их освоения и замкнутым характером хозяйственной системы, где дополнительные ресурсы частично потребляются, а частично включаются в экономический оборот, создавая новую стоимость.

Часть поступивших в качестве инвестиций средств размещается на отечественных предприятиях и, являясь с точки зрения инвестора расходной частью, остается в пределах страны и сохраняют свою инвестиционную ценность. Эта цепочка перераспределения средств может быть последовательно выстроена и дальше, создавая на каждом шаге новую прибыль, новую дополнительную стоимость. Кроме того, каждый рубль, направляемый на выплату заработной платы, также имеет с точки зрения инвестора чисто расходный смысл, а для региона и страны в целом это дополнительный, и, что особенно важно, обеспеченный реально создаваемыми благами, внутренний спрос

[3, 5,7].

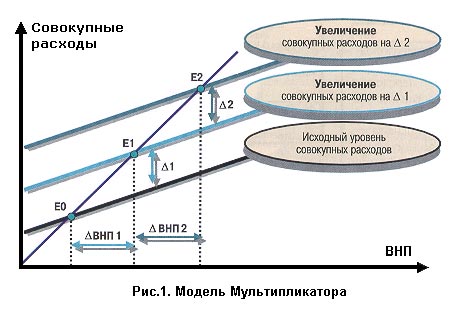

Анализ инвестиционных процессов показывает, что увеличение чистых инвестиций генерирует мультипликативный рост ВНП. Это усиленное влияние инвестиций на рост ВНП получило название мультипликативного эффекта, а модель, описывающая данные взаимодействия, - модели мультипликатора (рис.1).

В наиболее общем виде модель мультипликатора может быть записана в виде:

ВНП=k

И, где

ВНП - прирост национального продукта (дохода), индуцированный увеличением инвестиций (расходов) на величину

И; k-числовой коэффициент, называемый мультипликатором. Конструкция коэффициента k достаточно проста. Любой дополнительный расход, поступающий в экономическую систему, одновременно означает доход экономических агентов, получаемый ими в оплату за товары и оказываемые услуги. Проходя многочисленные цепочки трансформаций, этот доход каждый раз уменьшается на сберегаемую тем или иным экономическим агентом часть. В свою очередь, потребляемая часть передается в оплату потребляемых товаров и услуг другому экономическому агенту и т.д.

Из рис. 1 видно, что при увеличении совокупных расходов на величину

1 происходит пропорциональное, более значительное в абсолютном выражении увеличение ВНП при переходе к новой точке равновесия Е1. Очевидно, что при снижении расходов зависимость сохранится. Очевидно, что значение мультипликатора прямо зависит от наклона кривой совокупных расходов, т.е. от предельной склонности к потреблению (угол наклона кривой совокупных расходов), и является характеристикой конкретной экономики. Теоретически возможна ситуация, когда на единицу увеличения инвестиций придется менее единицы увеличения ВНП, т.е. экономика не в состоянии эффективно принимать в себя инвестиции (например, в случае кризиса перепроизводства). Однако, как показали расчеты, в настоящий момент нефтегазовый сектор российской экономики обладает коэффициентом мультипликации инвестиций порядка 1-2 и даже более

[2,7,8].

Перенося такой подход на сферу инвестиционной деятельности, можно сформулировать интересы государства, как максимизацию совокупного эффекта от использования природных ресурсов страны при соблюдении системы социальных, политэкономических и экологических ограничений. Максимально полное удовлетворение интересов государства (максимальный полный эффект) достигается при максимальном значении как микро-, так и макроэкономического эффекта от разработки месторождения, т.е. при максимальных значениях дисконтированного потока наличности (по прямым и косвенным эффектам) и величины мультипликатора

[1].

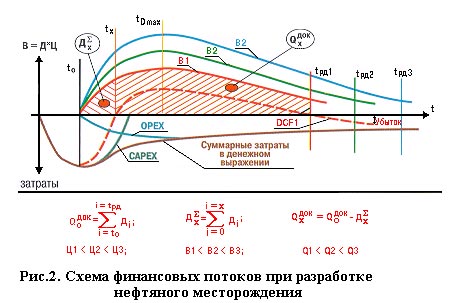

Исходя из системы финансовых потоков при реализации инвестиционного проекта по разработке нефтяного месторождения (рис. 2), можно вывести систему ключевых интересов государства в инвестиционном процессе.

1. Привлечение необходимого (эффективного) объема инвестиций.

Нужно учитывать, что любые привлеченные средства необходимо будет отдавать, причем в увеличенном размере - на величину дисконтированных процентов с поправкой на риск. Это будет повышать компенсационную продукцию на величину финансовых издержек. Следует иметь в виду, что при реализации инвестиционных проектов в рамках проектного финансирования основная часть необходимых капитальных вложений привлекается в виде заемных средств как с целью диверсификации (распределения) проектных рисков, так и, зачастую, особенно при реализации "мега-проектов", просто из-за "неподъемности" финансирования проекта силами одной компании. Так, в 90-е годы на долю частного долгового финансирования приходилось 60-80% объемов финансирования нефтяных проектов на мировом рынке против 20-40% приходившихся на долю частного акционерного финансирования

[15]. Таким образом, эффективными будут лишь те инвестиции, которые принесут больший совокупный экономический эффект,

чем требуемая инвестором норма доходности для покрытия его обязательств по возврату инвестиций и заемных средств.

2. Получение эффективного притока средств в бюджеты (не обязательно всегда максимального). Руководствуясь принципом максимизации совокупного эффекта, государство должно принимать во внимание возникновение обратной зависимости между величиной налогов и совокупным экономическим эффектом от реализации проекта при высоком уровне налогообложения - так называемый эффект "кривой Лэффера" (см.

[13], рис.2). Указанное связано с тем, что любые налоги представляют собой изъятие ресурсов из экономической системы, сокращающее их полезную работу в производственном цикле. Поэтому при повышении эффективной налоговой ставки сверх критического уровня бюджетные поступления начинают сокращаться: риск неуплаты налогов становиться меньше риска разориться, уплатив налоги.

3. Размещение подрядных заказов на отечественных предприятиях для увеличения косвенных эффектов и эффекта мультипликатора от этих косвенных эффектов. Однако здесь важно понимать, что протекционизм в чистом виде приводит к созданию неконкурентоспособной отечественной производственной базы, воспроизводству научно-технического ее отставания от зарубежных аналогов, с одной стороны, и нанесению ущерба нефтегазовой отрасли (невосполнимой утрате ресурсов разрабатываемых месторождений) из-за низкого технического уровня поставляемого ей неконкурентоспособного оборудования (об этой проблеме мы более подробно писали ранее

[8,13,14]).

4. Повышение занятости коренного населения страны. От степени и качества использования отечественной рабочей силы, являющейся ключевым ресурсом любой экономики, уровня платежеспособного спроса трудоспособного населения страны, напрямую зависит совокупная эффективность национальной экономической системы. Более того, в целях сохранения занятости в зонах выработанных месторождений государству целесообразно пойти на нулевое налогообложение добычи из истощенных залежей, трудноизвлекаемых запасов для того, чтобы уровень цен на нефть мог обеспечивать компаниям покрытие издержек, включая затраты на заработную плату, и получение приемлемой прибыли

[16]. Отказавшись таким образом от прямых налоговых поступлений от продолжения разработки таких ресурсов углеводородов, государство получит свои бюджетные доходы через косвенные и мультипликативные эффекты, а также в виде экономии бюджетных расходов на переселение потерявшего работу

населения на "Большую землю" и экономии на издержках, связанных с борьбой с правонарушениями, вызванными безработицей.

5. Привлечение современных технологий. Этот фактор также является критически важным для нашей страны, так как геологические условия залегания отечественной нефти значительно уступают не только ближневосточным аномальным месторождениям, но и залежам большинства крупных нефтедобывающих стран. В этих условиях лишь использование самых передовых технологий добычи, транспорта и переработки нефти, первоклассный менеджмент всех процессов от разведки месторождений до реализации конечного

продукта позволят эффективно использовать российские углеводородные ресурсы. При этом передовые технологии должны оцениваться в координатах "цена-качество" по тому эффекту, который они приносят

[8].

Такой подход означает необходимость перехода государства от оценки инвестиционных проектов исключительно по показателям бюджетной эффективности к использованию показателей интегральной (или совокупной) экономической эффективности.

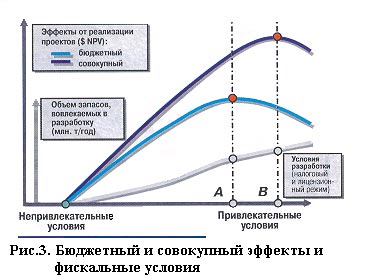

На рис. 3 схематически изображена зависимость объема вовлекаемых в разработку ресурсов и достигаемых бюджетного и экономического эффектов от привлекательности коммерческих условий для потенциальных инвесторов. Очевидно, что с ростом привлекательности этих условий объем вовлекаемых в разработку запасов углеводородов стабильно растет, так как все более трудноизвлекаемые запасы переходят в категорию рентабельных.

Вместе с тем, совокупная бюджетная эффективность, несмотря на снижение доли бюджетных отчислений в каждой тонне добытой нефти, будет до определенного момента возрастать (см. рис. 3, точка А) в абсолютном выражении за счет увеличения налогооблагаемой базы и роста прямых поступлений от нефтяных налогов. Подобным образом возрастает и совокупная экономическая эффективность, однако ее рост наблюдается и при дальнейшем облегчении фискального режима (см. рис. 3, точка В).

Область эффективных решений государства по установлению условий разработки нефтегазовых месторождений лежит между условиями максимумов бюджетной и экономической эффективности (соответственно, между точками А и В), и по идее должна тяготеть ко второму.

Таким образом, даже при рациональном поведении государства возникает определенный конфликт интересов бюджета и государства как экономической системы. Государство должно стремиться перейти ближе к точке совокупного экономического максимума, сознательно и рационально отказываясь от части текущих бюджетных поступлений.

Макроэкономический (прямой плюс косвенный плюс мультипликативный) и бюджетный (прямой) эффекты неравномерно распределены по времени реализации проекта. При действующей налоговой системе бюджетный эффект появляется вместе с началом реализации проекта, достигает своего максимума в период достижения максимального уровня добычи и завершается с окончанием срока реализации проекта.

Динамика макроэкономического эффекта от реализации проекта в этом случае может развиваться по нескольким сценариям и будет определяться схемой движения финансовых средств при разработке месторождения (см. рис. 2).

Сценарий 1 - при работе инвестора в основном на импортном оборудовании. В этом случае макроэкономический эффект достигает максимума позже бюджетного и сохраняет свое действие значительно дольше срока реализации проекта. Косвенные эффекты государство получает в основном от эксплуатационных расходов. Мультипликативные эффекты генерируются сначала прямыми, а потом косвенными эффектами от реализации проекта.

Сценарий 2 - при размещении значительной доли заказов на конкурентоспособных отечественных предприятиях. Макроэкономический эффект сохраняет свое действие значительно дольше срока реализации проекта. Однако в этом случае кривая макроэкономического эффекта от проекта с течением времени будет (может) иметь "двугорбый" характер. Сначала будут реализованы косвенные эффекты от капитальных вложений в проект (от размещения заказов на конкурентоспособных российских предприятиях), которые в свою очередь генерируют первую волну мультипликативных эффектов от этой первой волны косвенных эффектов. Пик первой волны косвенных эффектов будет пройден еще до начала добычи нефти, т.е.

до начала появления волны бюджетных эффектов. Вторая волна макроэкономических эффектов будет генерирована эксплуатационными расходами, которые породят вторую волну косвенных эффектов. Они в свою очередь обеспечат возникновение второй волны мультипликативных эффектов от этих косвенных эффектов.

Совмещение (гармонизация) интересов государства и инвестора.

В упрощенном виде можно представить, что частный инвестор стремится максимизировать свой прямой экономический эффект с учетом существующих рисков, а государство должно стремиться к максимизации совокупного экономического и социального эффекта с учетом системы социальных, экологических и других ограничений. Государство и инвестор являются игроками в финансово-экономическом поле с различными задачами (задача государства представляется более комплексной, тонкой и сложной в реализации). При этом первый ход всегда на стороне государства. Конкуренция инвесторов будет тем жестче, чем лучше государство организовало инвестиционный процесс. Государство же (конкретный инвестиционный проект) конкурирует с другими государствами (проектами) за привлечение объективно ограниченных инвестиционных ресурсов с мирового рынка капитала

[13]. Поэтому само государство в первую очередь заинтересовано в создании открытой, прозрачной, устойчивой кредитно-финансовой системы,

эффективно интегрированной в мировую финансовую систему, стабильном и благоприятном для инвестиционной деятельности налоговом и лицензионном законодательстве, снижении уровня коррумпированности и неэффективности госаппарата и т.п. (рис. 4).

|

Инвестор и государство ведут виртуальную дискуссию по трем ключевым вопросам: налоги, издержки и прибыль. На первый взгляд эта полемика содержит перманентный и трудноразрешимый конфликт интересов, так как участники претендуют на одни и те же ограниченные невозобновляемые природные ресурсы. Однако такое понимание не вполне оправдано. При рациональной системе налогообложения инвестора макроэкономический эффект имеет более мощное (мультипликативное) и долгосрочное действие и отстает по времени (в терминах накопленных финансовых поступлений) от получаемого непосредственными участниками проекта прямого финансового эффекта. Таким образом, временной горизонт государства должен быть значительно более обширным, чем у коммерческих участников инвестиционного проекта. Если инвестора интересует как можно скорее вернуть вложенные средства, не подвергаясь высоким рискам, то государство, в первую очередь, заинтересовано запустить созидательный экономический процесс как таковой,

отложив при необходимости получение прямого бюджетного эффекта. Это позволяет находить зоны рационального совмещения интересов государства и инвесторов. Однако государству необходимо в данном случае пойти на отказ от удовлетворения части своих текущих интересов ради достижения долгосрочных экономических целей.

Практическое преломление макроэкономического подхода.

Авторы провели расчеты, позволяющие оценить распределение по времени финансовых, бюджетных и косвенных эффектов для проекта освоения группы Ново- и Восточно-Уренгойских газоконденсатных месторождений. Проект изучала крупная международная энергетическая корпорация, и он был структурирован в соответствии с международными финансовыми требованиями.

Расчеты показывают, что совокупный эффект в 3.5-4.5 раза превышает прямые финансовые вложения в реализацию проекта, т.е. каждый доллар, вложенный инвесторами в этот проект, будет порождать не менее 3.5 долл. прироста ВНП России.

Максимум бюджетной эффективности проекта оценивается около $80 млн /год в период достижения проектных объемов добычи. Без учета фактора дисконтирования общая сумма поступлений в бюджеты всех уровней превысит $1650 млн. Косвенные эффекты от освоения Ново- и Восточно-Уренгойских газоконденсатных месторождений силами российского и иностранного инвесторов составят с учетом дисконтирования около $1,2 млрд.

Реализация этого проекта была отложена в связи увеличившимися политическими и макроэкономическими рисками и негибкой позицией государства в сфере иностранных инвестиций. Незавершенность законодательной базы по СРП, финансовый кризис 1998 г. и последующее снижение кредитных рейтингов России и ее субъектов предпринимательской деятельности перевело этот проект в разряд более рискованных, а значит, повысило требования инвестора к доходности проекта. Даже несмотря на существенное снижение операционных затрат в связи с относительным удешевлением рабочей силы, энергоресурсов и материалов внутри России и повышение стоимости углеводородного сырья на мировых рынках, этот проект, как и множество других, был законсервирован. Каждый год "ожидания" бюджеты всех уровней недополучают около $80 млн.

В данной ситуации рациональным поведением государства был бы отказ от части доходов бюджета на начальном этапе реализации проекта, что позволило бы существенно сократить срок возврата первоначальных инвестиций коммерческих участников проекта. Это значительно сократило бы риски инвесторов и позволило бы начать реализацию проекта. А главное, совокупный эффект в данном случае не уменьшится, и общество получит существенный прирост ВНП.

Таким образом, даже с точки зрения бюджетной эффективности государству выгодно, во-первых, снизить налоговое бремя для того, чтобы как можно быстрее обеспечить начало реализации проекта, и во-вторых, перенести налоговое бремя от непосредственных участников добывающего проекта на более поздние стадии технологической (нефтяной) цепочки, позволив инвестиционным ресурсам отработать несколько макроэкономических циклов и создать существенный дополнительный прирост ВНП, который, в свою очередь, даст свои налоговые поступления в бюджеты всех уровней, кратно перекрывающие псевдо-экономию налоговых поступлений на начальной стадии нефтяной цепочки. Речь идет о "псевдо-экономии", поскольку при запретительных налогах проект не будет реализован, следовательно не будет генерировать в том числе и налоговые поступления, возможность получения которых в этом случае приобретает чисто виртуальный характер. Таким образом, государству необходимо отказаться от части текущих (зачастую - виртуальных)

бюджетных поступлений для достижения лучших макроэкономических результатов.

Именно на это нацеливалась ее разработчиками законодательная система СРП, которая подразумевала использование государством именно такого подхода, должного стимулировать отечественных и иностранных инвесторов к участию в разработке российских природных ресурсов. Как было показано на базе расчетов по конкретным проектам СРП

[2,7,8], при их реализации государство получает основные эффекты от реализации нефтегазовых проектов не в нефтегазовом комплексе, а за его пределами - через косвенные и мультипликативные эффекты, т.е. действует как реальный локомотив экономического роста страны, стимулируя развитие машиностроительных и потребительских отраслей.

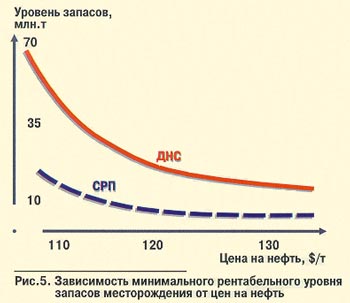

На рис. 5 показана зависимость минимального рентабельного уровня запасов (порога рентабельности) месторождения от цен на нефть для действующей налоговой системы (ДНС) и режима СРП. Расчеты, выполненные В.Крюковым и АЛокаревым для средних месторождений Западной Сибири

[17], показали, что применение СРП позволяет при любом уровне цен вовлечь в разработку большее число месторождений (становятся рентабельными месторождения со все меньшим объемом запасов), чем при действующей налоговой системе.

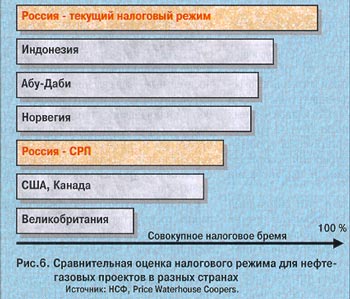

Эта закономерность в свою очередь объясняется данными рис. 6, из которых следует, что режим СРП уменьшает долю налогов в цене по сравнению с ДНС, что позволяет вовлекать в хозяйственный оборот более дорогие месторождения и таким образом не только расширять базу налогообложения, но и обеспечивать получение косвенных и мультипликативных эффектов от их освоения, т.е. увеличивать макроэкономические эффекты для принимающего государства.

Учитывая, что СРП таким образом позволяет достичь большего макроэкономического эффекта от освоения отдельного месторождения (при существующем соотношении характеристик ДНС и СРП), предпочтительность режима СРП для интенсификации инвестиционного процесса в нефтегазовом комплексе страны, при прочих равных условиях, с рациональной точки зрения становится очевидной.

Выводы

1. В ходе реализации нефтегазового проекта государство и инвестор претендуют на один и тот же ресурс - получаемую в результате осуществления проекта прибыль. Но государство и инвестор действуют в рамках различных временных горизонтов. Государство должно рассматривать более длительную экономическую перспективу для определения оптимальных параметров своего участия в проекте.

2. Стремясь увеличить прямые поступления в бюджет, государство снижает потенциально достижимый экономический эффект для общества. Последний может быть измерен через интегральный (совокупный) экономический эффект от реализации проекта, определяемый совокупностью прямых и косвенных эффектов от проекта, плюс генерируемыми этими эффектами соответствующими мультипликативными эффектами.

3. С практической точки зрения макроэкономический подход позволяет государству делать рациональный выбор в таких вопросах как определение системы налогообложения и установление конкретных условий инвестиционных проектов. При этом некоторое уменьшение ожидаемого бюджетного эффекта может существенно увеличить интегральный эффект для общества. Как показывают расчеты, режим СРП, с одной стороны, позволяет достигать значительно большего совокупного экономического эффекта по конкретному проекту, чем ДНС, и, с другой стороны, является более привлекательным инвестиционным режимом с точки зрения инвесторов, т.е. позволяет осуществить большее количество проектов и вовлечь в хозяйственный оборот большее число природных ресурсов с более низким порогом рентабельности. Таким образом, система СРП предоставляет больше возможностей для нахождения продуктивного баланса интересов государства и инвесторов.

4. Законодательной и исполнительной власти следует отказаться от стремления удовлетворить текущие растущие финансовые потребности бюджета за счет увеличения прямых налоговых поступлений от потенциальных нефтегазовых проектов. Для реального запуска инвестиционного процесса в нефтегазовом комплексе, генерирования дополнительных макроэкономических эффектов в несырьевых отраслях, нужно идти на обоснованный компромисс с остальными участниками инвестиционного процесса в части распределения прямых эффектов от реализации нефтегазовых проектов, что позволит увеличить совокупные эффекты для общества в виде дополнительного прироста ВПН страны.

| Список литературы: |

1. Конопляник А. Горное законодательство России: перспективы повышения инвестиционной привлекательности.//Минеральные ресурсы России.-1998.- № 4.- С. 24-30.

2. Оценка воздействия на социально-экономическое развитие России крупномасштабных инвестиций в нефтегазовые проекты в рамках шести соглашений о разделе продукции. - Комиссия по изучению производительных сил и природных ресурсов РАН, Нефтяной Совещательный Форум, Москва, сентябрь 1996.- 42 с.

3. Finken R.D., Arbatov A.A., Moukhin A.V., Suvorov A., York Н.L. Regional Impact of Project Spending.//Oil & Gaz Executive, Society of Petroleum Engineers.- 1998.- N 1.- Р. 38-43, 50.

4. Арбатов А.А., Мухин А.В. Социально-экономические эффекты реализации проектов освоения Восточной Сибири. //Нефть, газ, строительство.- 2000.- № 1.- С.60-63.

5. Арбатов А.А., Мухин А.В. Нефтегазовые проекты в России. Аргументы инвестора. //ТЭК.- 2000.- № 1. -С.24-27.

6. Конопляник А. Когда в выигрыше все. К вопросу исследования экономического эффекта от применения механизма СРП. //Нефть и капитал. -2000.- №9.- С. 4-8.

7. Конопляник А. Анализ эффекта от реализации нефтегазовых проектов СРП в России для бюджетов разных уровней (к вопросу об оценке воздействия на социально-экономическое положение страны крупномасштабных инвестиций в реализуемые на условиях СРП нефтегазовые проекты). //Нефтяное хозяйство. -2000.-№10.- С. 24-30.

8. Министерство топлива и энергетики Российской Федерации. Основные концептуальные положения развития нефтегазового комплекса России. //Нефтегазовая вертикаль. -2000. - №1. -С.4-6.

9. Арбатов А.А., Крюков В. П. Есть ли будущее у "малых" нефтегазовых компаний.//Нефть России.- 1999.-№8.-С. 10-15.

10. Арбатов А.А. Современные проблемы нефтегазового комплекса - преимущественно возрастные.//Труды научного семинара "Неизвестная экономика". - М.: ЦЭМИ РАН. -1999. -Вып. 8.-30 с.

11. Грайфер В.И., Даниленко М.А. Малый и средний бизнес в нефтяной промышленности. - М.: РИТЭК, 2000, -160с.

12. Арбатов А.А. Пути становления российских неинтегрированных компаний.//Нефтегазовая вертикаль.-2001. - №4. - с.18-20.

13. Конопляник А. Развитие законодательного и инвестиционного процесса в России в условиях действия Федерального закона "О соглашениях о разделе продукции" (по материалам третьей международной конференции "Освоение шельфа арктических морей России", 23-26 сентября 1997 г., Санкт-Петербург, Россия).//Нефть, газ и право.- 1998.-№1.-С. 33-52.

14. Конопляник А. "Стулья" - завтра, деньги - сегодня. Как решить финансовые проблемы российских нефтяников и машиностроителей, участвующих в СРП.//Нефтегазовая Вертикаль.- 2000.- № 10.- С. 140-143.

15. Конопляник А., Лебедев С. Проектное финансирование в нефтегазовой промышленности: мировой опыт и начало применения в России. //Нефть, Газ и Право.- 2000.- № 1.-С. 25-40; №2. -С. 23-42.

16. Совет по Внешней и Оборонной Политике (СВОП). Стратегия для России: Повестка дня для Президента-2000 (глава 9: Российская энергетическая политика и развитие нефтегазового комплекса, с. 303-343) - М.: Вагриус, 2000.- 351 с.

17. Крюков В., Токарев А. Какие налоги позволят добывать нефть. Сравнительная оценка налогообложения разработки средних месторождений Западной Сибири.//Нефтегазовая вертикаль - 1998 - №9 - C. 18-21

|